币灵灵财经 2024-11-23 05:44 392

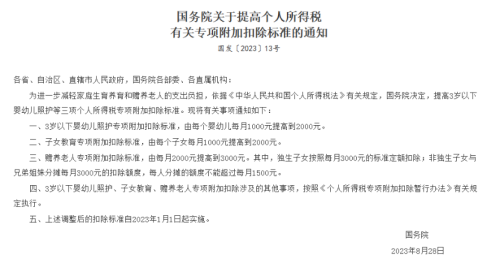

8月31日,国务院发布《关于提高个人所得税有关专项附加扣除标准的通知》(下称《通知》),决定提高3岁以下婴幼儿照护等3项个人所得税专项附加扣除标准,进一步减轻家庭生育养育和赡养老人的支出负担。调整后的扣除标准自2023年1月1日起实施。

《通知》提出,3岁以下婴幼儿照护专项附加扣除标准,由每个婴幼儿每月1000元提高到2000元。

子女教育专项附加扣除标准,由每个子女每月1000元提高到2000元。

赡养老人专项附加扣除标准,由每月2000元提高到3000元。其中,独生子女按照每月3000元的标准定额扣除;非独生子女与兄弟姐妹分摊每月3000元的扣除额度,每人分摊的额度不能超过每月1500元。

3岁以下婴幼儿照护、子女教育、赡养老人3项专项附加扣除(下称“一老一小”扣除)与“一老一小”直接相关,财政部税政司、税务总局所得税司有关负责人表示,提高相关专项附加扣除标准,有利于进一步减轻家庭抚养赡养负担,更好保障和改善民生,也有利于提高居民消费意愿和能力。

有何影响:进一步减轻生育、养育和赡养负担

2018年以来,围绕与人民群众生活密切相关的教育、养育、住房、医疗、养老等重点支出领域,我国设立了3岁以下婴幼儿照护、子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等7项个税专项附加扣除,在每月5000元的基本减除费用标准基础上,再予以叠加扣除,兼顾了家庭的差异性负担和支出,使个人所得税制度更加科学合理。

根据《个人所得税专项附加扣除暂行办法》(下称《办法》)要求,有关部门可根据教育、医疗、住房、养老等民生支出变化情况,适时调整专项附加扣除范围和标准。

近年来,进一步减轻生育、养育和赡养负担的呼吁较多,而3岁以下婴幼儿照护、子女教育、赡养老人3项专项附加扣除与“一老一小”直接相关。

财政部税政司、税务总局所得税司有关负责人表示,提高相关专项附加扣除标准,有利于进一步减轻家庭抚养赡养负担,更好保障和改善民生,也有利于提高居民消费意愿和能力。

如何扣除:根据家庭情况选择

《通知》规定,3岁以下婴幼儿照护、子女教育、赡养老人专项附加扣除涉及的其他事项,按照《个人所得税专项附加扣除暂行办法》有关规定执行。

按照《通知》规定,3岁以下婴幼儿照护、子女教育专项附加扣除标准由现行每孩每月1000元提高到2000元后,每个孩子从出生到完成学历教育,其父母每个月可以在税前扣除2000元,每年2.4万元。

在扣除方式上,根据《办法》有关规定,父母可以选择由其中一方按扣除标准的100%扣除,也可以选择由双方分别按扣除标准的50%扣除,具体扣除方式在一个纳税年度内不能变更。

赡养老人专项附加扣除标准由每月2000元提高到3000元,独生子女按照每月3000元的标准定额扣除,非独生子女与兄弟姐妹分摊每月3000元的扣除额度,每人分摊的额度不超过每月1500元。

《办法》规定,赡养老人专项附加扣除可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。约定或者指定分摊的须签订书面分摊协议,指定分摊优先于约定分摊。

怎样享受:可在办理2023年度个税汇算清缴时申报扣除

不同于其他优惠政策,个税专项附加扣除政策是需要大量个人自行申报的优惠,而个人想要在领工资时就享受扣除,还必须通过扣缴单位才能实现,享受政策的链条较长,需要纳税人、扣缴单位和税务机关相互协作、密切配合才能完成。

前述两部门有关负责人指出,对于纳税人已经按照原标准填报享受2023年度“一老一小”扣除的,自9月份起,信息系统将自动按照提高后的专项附加扣除标准计算应缴纳的个人所得税,此前多缴的税款可以自动抵减本年度后续月份应纳税款,抵减不完的,可以在办理2023年度综合所得汇算清缴时继续享受。

对于纳税人还没有填报享受2023年度“一老一小”扣除的,可以在个人所得税APP或者通过任职受雇单位填报专项附加扣除信息后享受。纳税人自9月份纳税申报期起,就可以由任职受雇单位按照提高后的新标准扣除,也可以在办理2023年度个人所得税汇算清缴时按照新标准申报扣除。

热门文章

为华为手机提供摄像头模组?欧菲光董事长回应

萨尔瓦多比特币浮盈8300万美元!Tim Draper:将成最富裕国家之一

大模型独角兽“智谱 AI”正以200亿元估值进行新一轮融资,此前阿里腾讯等已投资25亿

跨境理财通2.0正式起航 个人投资者额度提高到300万元

9月8日涨停复盘:捷荣技术8天7板 华映科技7天6板

又一城缩减住宅限购范围!已有7个省会城市全面取消限购

Voyager赔偿用户需再等!清算计划修正版待法院批准才能分配代币

5.24 是多还是空 我们该如何抉择?

3年内禁止参加军队采购!奥维通信围标串标被罚 影响几何?

未来健康获罗斯柴尔德家族1亿美金投资,与国际NMN医药集团合作打造全球首创NMN期货产品