币灵灵财经 2024-11-25 11:36 644

对IPO公司而言,融资目的通常包括扩大产品线和业务规模,提高市场份额,提升公司知名度,补充资本等,主要着眼于公司长期可持续发展。

注册制实施以来,A股公司数量持续扩容,IPO募资总额提升,新股超募(实际募集资金超过计划募资额)现象亦成为常态。注册制实施以来,IPO公司超募资金如何运用,超募资金的不同投向,对上市公司的业绩和股价表现影响几何?本文将通过数据逐一解码。

全球市场普遍存在超募现象

对于超募,核准制时期,监管层曾给出“建议IPO企业不要进行超募”的意见。注册制时期,监管层则要求上市公司对募集资金所投项目的建设情况、市场前景以及相关风险进行详细披露;上市公司实际募集资金净额超募部分,经上市公司股东大会审议批准以及保荐机构等发表明确同意意见,可用于永久补充流动资金和归还银行借款,同时还应结合公司实际生产经营需求补充募投项目资金缺口。

纵观全球股市,超募现象并不鲜见,尤其是在特定时期,受市场热捧的“明星公司”常出现超募。比如此前赴美上市的拼多多、知乎、兆新能源等,赴港上市的商汤-W、中手游等公司。据不完全统计(上市日期在2000年至2023年8月),美股已行使超额配售权的公司数量占比两成以上,港股占比35%,若将未行使超额配售权公司纳入,美股、港股超募公司占比并不低。

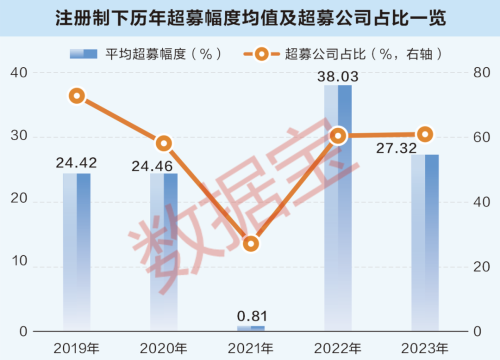

在A股市场,注册制实施以来,超募公司的数量占比在一半左右,历年超募公司数量大多超过低募公司(即募资不足的公司)。

从资金超募幅度看,2019年~2023年8月,上市公司平均超募幅度呈“V”型走势,2019年和2020年平均超募在24%左右,2022年达到峰值,超过38%,2023年有所回落,平均超募27%左右。2021年相对特殊,平均超募幅度不到1%,超募公司占比不到三成,主要系当年上市新股规模较小所致。

从具体公司看,资金超募幅度超100%的公司占比接近一成,8家公司超募300%以上,禾迈股份、华宝新能及莱特光电超募5倍以上;超募40%以上的公司占比接近三成;募资不足公司占比40%左右,其中有2%的公司低募60%以上,有5家公司低募幅度超过75%,会通股份、读客文化实际募资较预期缩水75%以上。

不同制度下公司募资投向有差异

在建设多元化融资体系和多层次资本市场引导下,尤其是注册制以来,直接融资驶上快车道,IPO融资规模不断攀升。

证券时报·数据宝统计,近10年来(2014年至今),A股市场IPO募资超2.9万亿元,2019年以来逐年增加,2022年总募资为5868.86亿元,创历史新高。若按2022年末收盘价计算,这一金额已超过440余家A股小市值公司的市值总和。

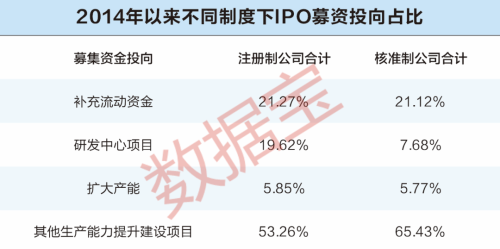

根据招股书披露的募资用途来看,注册制实施以来(2019年7月22日至2023年8月),IPO公司计划募资的1.2万亿元主要有四类投向:补充流动资金、研发中心项目、扩大产能、其他生产能力提升建设项目。其中,补充流动资金占比21.27%,研发中心项目占比19.62%,接近6%的资金用于扩大产能,约53%的资金用于其他生产能力提升建设项目。

超过两成资金用于补充流动性,通常是生产经营所需。虽然“补充流动资金”可以缓解公司运营的资金压力,但部分公司补充流动性占比过高。统计显示,补充流动资金占IPO募资比超30%的公司,占全部新上市公司比例超过13%(160家),如孩子王、中信金属、志特新材等公司补充流动资金占整体募资比例超过70%。

注册制与核准制下,公司募资投向的比重也有所差异。核准制公司(2014年以来)将65%以上的募资用于其他生产能力提升建设项目,比注册制公司高12个百分点。核准制公司用于研发中心项目的募资占比不足8%,远低于注册制公司。其他两类资金的占比基本相当。上述数据显示,注册制公司对研发投入更多,核准制公司对项目建设投入更多。

超募幅度影响新股上市后表现

超募幅度过高的公司,其首发价格往往会大幅超过二级市场投资者的预期,进而造成新股弃购率上升,比如禾迈股份网上发行弃购率达到18.74%。统计显示,超募与弃购呈强正相关,两者之间相关性超过0.9,意味着超募幅度越高,中签投资者预估破发概率越大。那么超募与新股上市后的股价表现相关性又如何?

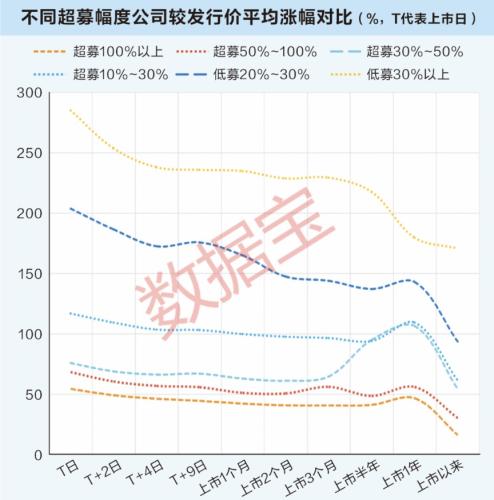

数据显示,超募公司上市后股价普遍呈现高开低走的走势。为进一步分析上市公司超募与市场表现的关系,取上市首日(T日)、T+2日、上市1个月、上市1年等10个时间段(具体见下图)观察短期和长期的表现。记者发现,两者之间的负相关关系持续存在,即超募幅度越大,市场表现越一般;并且随着时间的拉长,累计涨幅逐渐递减。以上市以来的平均涨幅来看,超募100%以上的公司平均涨幅仅剩16%左右,较上市首日下降超38个百分点;超募50%~100%的公司平均涨幅30%,较上市首日下降超一半。

从超募幅度与不同时间段上涨概率的相关性来看,上市首日(T日)不同超募(低募)范围的公司上涨概率普遍较高,两者相关性较弱;但从上市第3日起负相关性显现,上市以来(超过一年为主)的上涨概率与超募幅度负相关性达到峰值,超过0.9,也就是说超募幅度越高,长期来看破发概率较大。比如超募幅度超100%的公司,上市以来的上涨概率仅有43%,低募30%的公司上涨概率接近90%。

上市满一年后,在首发原始股解禁的重要时间节点,股价破发与否也与是否超募存在相关关系。数据显示,超募幅度与解禁时股价破发的概率成正比,即超募幅度越高,解禁时破发概率越大。比如超募100%以上的公司,解禁时破发概率达到50%;超募10%~50%的公司,解禁时破发概率仅有25%左右;低募公司解禁时破发概率普遍较低,低募超30%的公司,破发概率5%左右。

整体来看,低募公司相对超募公司的股价表现更优异。对超募公司而言,超募幅度越高,股价长期表现越差,且破发概率更大。

数据宝还从数据中发现,超募10%~30%的公司股价在所有超募公司中表现最佳,这类公司上市以来平均涨幅超过60%,且较发行价上涨的概率超过70%,这两项指标在超募公司中处于较高水平。另外,对于科技股的超募,市场包容度更高。超募100%以上的金山办公上市以来累计涨幅超过650%,上市首日涨176%。超募50%以上的拓荆科技、柏楚电子累计涨幅均超过350%。

超募资金不同去向影响公司业绩

据不完全统计,公布超募资金主要去向的605家注册制公司中,60%以上将超募资金用于补充流动性,10%以上用于购买理财产品,20%以上用于扩大产能、加码研发或对外投资等,也有部分公司用于购买土地或房产。那么,不同的超募资金去向,对公司业绩影响如何?

从市场表现看,上述605家公司中,除用于“理财”外,其余三类公司上市首日平均涨幅差异不大,且上涨概率均超过80%;但上市以来累计涨幅(截至8月31日,较发行价)分化明显,用于“扩产、加码研发或对外投资”的公司平均涨幅最高,接近42%,同期上涨概率也相对较高,超过65%;用于“理财”的公司平均涨幅不足20%,用于“购买土地或房产”的公司上涨概率仅40%左右。

超募资金的使用对公司业绩也存在不同程度的影响。上述605家公司中,超募资金用于“补充流动资金或偿还贷款”、“购买土地或房产”的公司上市后平均扣非净利润增速(剔除极值)显著下滑,上市第2年均为负值;用于“理财”的公司上市当年平均扣非净利润增速11.97%,上市后第1年平均-5.67%,上市后第2年平均为-51%。

相比之下,用于“扩产、加码研发或对外投资”的公司上市当年及第1年的扣非净利润增速虽不及上市前,但上市后第2年增速重回20%以上,超过其他三类公司。

用于“购买土地或房产”的公司,在上市第2年的扣非净利润增速均值为-82.52%,表现最差。

从投资净收益占净利润的比值(投资净收益贡献度)看,超募资金不同投向类型的公司,在上市当年投资净收益贡献度普遍偏低。超募资金用于“购买土地或房产”的公司持续低于其它几类公司;上市后第1年,差异显现,超募资金用于“理财”的公司投资收益贡献度最高,平均超过18%;用于“扩产、加码研发或对外投资”的公司平均接近10%,上市后的第2年平均值依然超过7%。

因此,超募资金的投向,已成为影响上市公司业绩及其股价表现的重要因子。在超募成为常态的趋势下,投资者可以密切关注上市公司超募资金的投向,将其作为判断公司投资价值的重要考量。

理性运用超募资金

增强上市公司主业

纵观全球市场,超募不仅普遍存在,且数量占比不低。IPO公司超募源于初始定价过低,或者公司所处的行业被投资者认为具有上涨潜力,因此在询价阶段重新评估,给出更高的价格。

超募不仅会增厚投行的承销收入,也能降低公司的资金成本,有利于企业快速扩大自身规模。不过,超募幅度过高的公司,网上发行弃购率也更高,比如超募300%以上的公司网上发行平均弃购率超过13%,未超募公司平均弃购率低于0.6%。超募公司的股票在上市后表现也不如未超募公司。

自上月IPO节奏阶段性收紧以来,超募幅度明显下降,政策效果显现。统计显示,9月以来(截至14日),超募公司占比虽小幅上升,但平均超募幅度下降至近7个月以来最低,仅有26.01%,较最高值(3月份平均为45.52%)下降超19个百分点;超募幅度超过50%的公司占比仅有11.11%,是2月以来最低。

超募是“福”还是“祸”,这要取决于公司如何合理地运用超募资金。对于上市公司而言,如果超募资金用于主营业务相关的扩产、创新,短期内可能无法在公司的业绩上体现,但随着产能的落地,通常会迎来业绩的反转。如果超募资金用于补充流动性或其他非主营业务,公司业绩或多或少会受到负面影响。

从二级市场来看,超募幅度过高的公司破发风险更高。不过也需要区别对待,比如研发占募资比例高的公司,上市首日和上市以来累计涨幅更高;补充流动性占比与市场表现相关性不强,意味着募集资金大比例用于主营,无论超募与否,投资者都会“买账”。

热门文章

为华为手机提供摄像头模组?欧菲光董事长回应

萨尔瓦多比特币浮盈8300万美元!Tim Draper:将成最富裕国家之一

大模型独角兽“智谱 AI”正以200亿元估值进行新一轮融资,此前阿里腾讯等已投资25亿

跨境理财通2.0正式起航 个人投资者额度提高到300万元

9月8日涨停复盘:捷荣技术8天7板 华映科技7天6板

又一城缩减住宅限购范围!已有7个省会城市全面取消限购

Voyager赔偿用户需再等!清算计划修正版待法院批准才能分配代币

5.24 是多还是空 我们该如何抉择?

3年内禁止参加军队采购!奥维通信围标串标被罚 影响几何?

未来健康获罗斯柴尔德家族1亿美金投资,与国际NMN医药集团合作打造全球首创NMN期货产品